【初心者必見】不動産投資の始め方|成功のための基礎知識と失敗しないステップ完全ガイド

「不動産投資に興味はあるけど、騙されるのが怖い」「自己資金が少なくても本当に始められるのか」そんな不安を抱えていませんか。

不動産投資は正しい知識と手順を踏めば、サラリーマンでも老後資金や教育費を準備できる有効な資産形成手段です。

しかし情報が溢れる中で、業者のポジショントークと客観的な事実を見分けることは容易ではありません。

本記事では、初心者が陥りやすい失敗パターン、押さえるべき基礎知識、そして失敗しないための具体的な9ステップを、実例とデータを交えて徹底解説します。

この記事を読めば、不動産投資の本質的なリスクとリターンが理解でき、初めての不動産投資の具体的な道筋が見えてきます。

未来の資産形成に向けての第一歩を踏み出すための基礎知識を丁寧にお伝えしますので、ぜひ最後までお読みください。

| 静岡市内の不動産投資は地域の不動産取引を熟知した専門家「新富不動産スタジオ」へ! |

| 「不動産投資を検討しているが自分に向いているか心配」 「投資で失敗したくない」 といったご不安はございませんか? 静岡市の不動産売却実績No.1(※)を誇る新富不動産スタジオでは、静岡市の不動産投資はもちろん、不動産に関するご相談を幅広く承っております。 地元静岡に根ざした不動産会社として、豊富な知識と経験、さらに専門家ネットワークをフルに活用し、お客様が納得できる不動産取引をワンストップでサポートさせていただいております。 お客様お一人おひとりに寄り添ったご提案を強みとしておりますので、オーナーチェンジを含め不動産投資をご検討の際はぜひお気軽にご相談ください。 (※)イクラ不動産 2024年下半期ランキングより お問い合わせはこちら |

不動産投資初心者が気をつけたい失敗パターン

不動産投資を始める前に、多くの初心者が陥りやすい失敗パターンを知っておくことは極めて重要です。

ここでは実際によくある代表的な失敗事例を紹介し、同じ轍を踏まないための知識を身につけていきましょう。

[不動産投資の失敗事例]

- 「節税効果がある」と言われ鵜呑みにしてしまう

- 資金不足のまま不動産投資を始めてしまう

- サブリース契約の「家賃保証」に潜むリスクに気付かない

- 新築ワンルームを購入してしまう

「節税効果がある」と言われ鵜呑みにしてしまう

不動産投資における節税効果は、高所得者層に限定された限定的なメリットであることを理解しておく必要があります。

年収400万円のサラリーマンが築古物件を購入した場合、減価償却による所得税還付は年間5万円程度にとどまることが多く、物件の修繕費や空室リスクを考慮すると、節税メリットだけで投資判断をすることは極めて危険です。

営業マンの「税金が戻ってきます」というトークを鵜呑みにせず、税理士に具体的な試算を依頼し、実質的な手残り額をシミュレーションすることが不可欠です。

資金不足のまま不動産投資を始めてしまう

手持ち資金が不足した状態で始めると、想定外の修繕費や空室期間に対応できず、キャッシュフローが破綻する危険性が高まります。

不動産購入には物件価格以外にも仲介手数料、登記費用、不動産取得税、火災保険料など、物件価格の8〜10%にあたる諸費用が必要です。

3,000万円の物件なら240〜300万円の追加支出が発生します。

フルローンを組むことは金融機関の評価が高い一部の高属性サラリーマンに限られ、一般的には物件価格の1〜3割の自己資金が求められると考えてよいでしょう。

サブリース契約の「家賃保証」に潜むリスクに気付かない

サブリース契約は一見安心に見えますが、減額リスクと解約リスクに注意が必要です。

契約書には「賃料は2年ごとに見直す」「周辺相場の下落時は減額できる」といった条項が含まれています。

当初の保証家賃10万円が数年後に8万円、7万円と減額され、さらにローン返済額を下回る事態も珍しくありません。

また、サブリース会社側からの中途解約条項が存在し、契約解除後は自力で入居者を探す必要が生じます。

家賃保証という言葉の安心感だけで契約せず、どんなリスクがあるのか予め確認しておくことが大切です。

新築ワンルームを購入してしまう

新築ワンルームマンションは投資物件として魅力的に映りますが、購入当初の利回りだけで判断をするのは注意が必要です。

新築ワンルームには販売価格に広告費や営業マージンが上乗せされており、購入直後から市場価値が2〜3割下落することが一般的です。

さらに管理費や修繕積立金は築年数とともに段階的に値上がりし、当初月額1万5,000円だったものが10年後には3万円を超えるケースもあります。

家賃も新築プレミアムが剥がれ落ちると年1〜2%ずつ下落し、表面利回り5%と聞いて購入しても、実質的にはマイナス収支に陥る可能性が高いのが新築ワンルーム投資の実態です。

初心者が不動産投資を始めるメリットとリスク

不動産投資には確かに魅力的なメリットがありますが、同時に無視できないリスクも存在します。

両面を正確に理解することが、失敗を避けるための第一歩となります。

不動産投資初心者が知っておきたいメリット

不動産投資の最大のメリットは、毎月の家賃収入という安定したインカムゲインを得られることです。

公的年金だけでは不足する老後資金を補う私的年金として、月5〜10万円の家賃収入は大きな安心材料となります。

またインフレ局面では現金の価値が目減りする一方、不動産という実物資産は価値を維持しやすく、家賃も物価上昇に連動して上昇する傾向があります。

さらに団体信用生命保険に加入すれば、万が一の際にローン残債が完済され、家族に無借金の収益物件を残せるという生命保険的な機能も持ち合わせています。

不動産投資のメリットについては、「【最新】不動産投資のメリットを徹底活用!成功の秘訣」でより詳しく解説していますので、ぜひご一読ください。

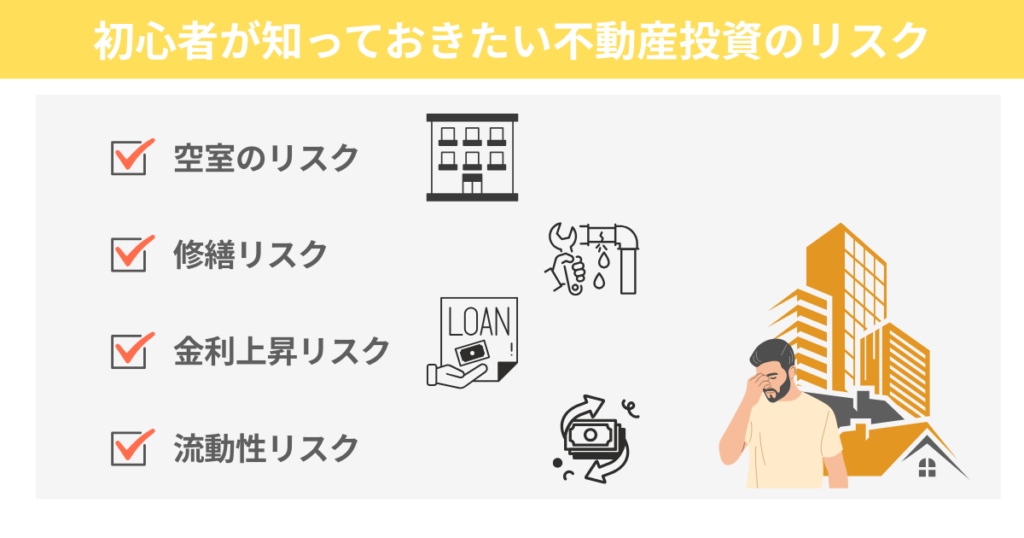

不動産投資初心者が知っておきたいリスク

不動産投資には4つの主要なリスクが存在します。

第一に空室リスクで、全国平均の空室率は約18~19%に達しており、想定稼働率を100%で計算すると大きな誤算となります。

第二に修繕リスクで、築15年を超えると給湯器交換、外壁補修などで1件あたり100〜200万円の大規模修繕費が必要になります。

第三に金利上昇リスクで、変動金利は日銀政策により急上昇する可能性があり、金利が1%上昇すると3,000万円のローンで月額返済が約2万円増加します。

第四に流動性リスクで、不動産は株式と異なり即座に現金化できず、売却まで数ヶ月を要するため、急な資金需要に対応できません。

初心者が押さえるべき不動産投資の基礎知識

不動産投資を始める前に、最低限理解しておくべき基礎知識を体系的に解説します。

これらの知識がなければ、業者の提案を正しく評価することができませんので、しっかりとインプットするようにしましょう。

不動産投資の収益構造を知ろう

不動産投資の収益は大きく2つに分類されます。

| インカムゲイン 毎月の家賃収入から管理費や税金を差し引いた収益。安定性が高い反面、利回りは年間5〜8%程度です。 キャピタルゲイン 物件を購入価格より高く売却した際の売却益。都心の再開発エリアなど限られた立地でのみ期待できます。 |

初心者はインカムゲイン重視で始め、キャピタルゲインは偶発的なボーナスと考える姿勢でいることが大切です。

また、他の資産形成手段として株式投資や預貯金と比較すると、不動産投資の最大の特徴はレバレッジ、つまり金融機関からの融資を活用できる点です。

自己資金300万円で3,000万円の物件を購入できるため、投資効率は10倍となります。

ただしNISAのような非課税制度はなく、また預貯金のように元本保証もないため、リスクとリターンのバランスを慎重に見極める必要があります。

利回りの種類と計算式(表面・実質・ROI)

不動産の利回りで知っておきたいのは、表面利回りと実質利回りの2つです。

広告に記載される表面利回りは「年間家賃収入÷物件価格×100」で計算される指標で、3,000万円の物件で年間家賃180万円なら表面利回り6%となります。

しかしこれには管理費、修繕積立金、固定資産税、空室損失が含まれていません。

実質利回りはこれらの経費を差し引いた数値で、表面利回り6%の物件でも実質利回りは3〜4%に低下することが一般的です。

さらに重要なのがROI(投資収益率)で、自己資金に対するリターンを示し、融資を活用することで表面利回りより高いROIを実現できます。

レバレッジ効果とキャッシュフロー

レバレッジ効果とは少額の自己資金で大きな資産を動かす仕組みです。

自己資金300万円、融資2,700万円で3,000万円の物件を購入し、年間120万円の家賃収入からローン返済100万円を差し引くと、手残り20万円となります。

自己資金300万円に対して年間20万円の収益なので、ROIは約6.7%となり、表面利回り4%でもレバレッジにより高い投資効率を実現できます。

ただし、このキャッシュフローがマイナスになると毎月持ち出しが発生し、長期間続けば資金ショートのリスクが高まります。

減価償却・課税所得・節税の基本

不動産投資では建物部分を法定耐用年数で按分して減価償却費として計上できます。

RC造マンション(耐用年数47年)で建物価格2,000万円なら年間約43万円を経費計上でき、これにより課税所得が圧縮されます。

ただし減価償却はあくまで会計上の処理であり、実際の現金支出はありません。

所得税・住民税の節税額は所得税率に応じて変動し、税率20%の人なら年間8万円程度の節税効果となります。

固定資産税は毎年物件評価額の約1.4%が課税され、3,000万円の物件なら年間約20万円の負担が継続的に発生します。

初心者におすすめの不動産投資物件とは?

初心者におすすめなのは、以下のような物件です。

- 区分所有マンション

- 需要のあるエリアの築古物件

まず、区分所有マンションは一棟物件と比較して初期投資額が500万〜2,000万円程度と低く抑えられ、管理も専門の管理会社に任せられます。

そのため、サラリーマンでも本業に支障なく運用できるのがポイントです。

立地は駅徒歩10分以内の都市部を選び、単身者需要が安定しているエリアを優先することで、空室リスクを大幅に低減できるでしょう。

新築よりも築15〜25年の中古物件は価格が3〜4割安く、利回りも7〜9%と高水準を確保しやすいため、キャッシュフローが安定しやすい特徴があります。

次に、需要のあるエリアの築古物件は、減価償却期間が短いため節税効果が高く、短期間で建物価格を経費計上できるという利点があります。

大学や大企業の本社がある地域、再開発が進む駅周辺など、賃貸需要の根拠が明確なエリアを選定することが重要です。

ただし設備の老朽化リスクがあるため、購入前に給排水設備、電気系統の状態を専門家に調査してもらい、今後10年間の修繕計画と予算を事前にシミュレーションしておくようにしましょう。

ご参考までに、弊社で不動産投資コンサルティングのサポートをさせていただいた事例をご紹介いたします。

| 初めての不動産購入 以前よりお付き合いのある方から、ずっと収益物件を買いたいというお話をいただいていました。 ただ具体的な物件選定の条件が定まっておらず、ファイナンス的にも融資をしてもらえるかどうかという具合のお客様でした。 かねてよりどのように不動産投資をしていきたいかの話はしていたため、土地を残したいというご希望が強かったため、築古で安く購入できる戸建てを勧めていました。ただなかなかそういった戸建ても頻繁に市場に出てくるわけではないので、あまりいい物件を紹介することはできていませんでした。 そんな中で弊社のルートで静岡市内で詳細は書けませんがかなり癖の強い築古戸建ての情報が入り、さっそくお客様に紹介。 癖は強いものの土地で売却した場合は物件価格以上の金額で売れること間違いなしの物件だったため、弊社経由で各金融機関に融資可能かを確認、1行から融資OKの承諾が得られたためすぐに申込を出し無事ご成約となりました。 記事詳細はこちら |

不動産投資の始め方:失敗しない9ステップ

不動産投資を成功させるためには、正しい順序で準備を進めることが極めて重要です。

以下の9つのステップを着実に実行してください。

STEP①:投資の目的とゴールを明確にする

不動産投資を始める前に「なぜ投資をするのか」を数値化して明確にしましょう。

老後資金として65歳までに2,000万円の資産を築きたいのか、子供の教育資金として月10万円の副収入を確保したいのか、目的により選ぶべき物件タイプや投資戦略が大きく変わります。

目標を「10年後に家賃収入月15万円」「20年後に資産5,000万円」のように具体的な数値で設定し、そこから逆算して必要な物件数や投資額を計算することで、現実的な行動計画を立てることができます。

STEP②:市場とエリアの徹底調査

投資エリアの選定には人口動態、賃貸需要、家賃相場、将来の開発計画などの多角的な調査が必須です。

国土交通省の「不動産情報ライブラリ」や総務省の「住民基本台帳」で人口推移を確認し、人口増加または維持されているエリアを選びます。

SUUMO、HOME'Sなどのポータルサイトで同じエリアの類似物件の家賃相場と空室期間を調べ、想定家賃の妥当性を検証します。

自治体の都市計画課で再開発計画や大型商業施設の誘致情報を入手し、将来的な資産価値上昇の可能性も評価しておきましょう。

STEP③:自己資金と融資可能額の把握

金融機関の融資審査では年収、勤務先の規模、勤続年数が重視されます。

一般的に年収の7〜10倍が融資可能額の目安で、年収500万円なら3,500万〜5,000万円程度が上限となります。

ただし物件価格の全額融資(フルローン)は困難で、頭金として物件価格の1〜3割に加え、諸費用として物件価格の8〜10%の自己資金が必要です。

3,000万円の物件なら540万〜1,200万円の現金を準備しておくべきです。

自己資金が不足する場合は、まず貯蓄を優先し、焦って資金不足のまま始めないことが重要です。

STEP④:物件タイプの選択(区分・一棟・戸建て)

先述したように、初心者には区分マンションが最も適しています。

初期投資額500万〜2,000万円、表面利回り5〜7%、管理は管理会社任せで手間が少なく、リスクも限定的です。

一棟アパートは初期投資額5,000万〜1億円、表面利回り8〜12%と高収益ですが、空室リスクと修繕リスクが大きく、管理難易度も高いため経験を積んでから検討すべきです。

戸建ては初期投資額1,000万〜3,000万円、ファミリー層の長期入居が期待できますが、退去後のリフォーム費用が高額になる傾向があります。

STEP⑤:物件探しと収益シミュレーション

物件探しはポータルサイトを見ることに加え、地元の不動産会社にも直接問い合わせることで、ネット未公開物件の情報も得られます。

物件を見つけたら、表面利回りだけでなく、想定空室率15%、年間修繕費30万円、固定資産税、管理費を織り込んだ実質収支を計算します。

3,000万円の物件で年間家賃180万円なら、経費75万円を差し引いた実質収益105万円、ローン返済100万円を引いた手残りは年間5万円と、現実的な収支が見えてきます。

STEP⑥:現地調査とチェックポイント

必ず現地に足を運び、物件と周辺環境を自分の目で確認してください。

確認すべき箇所は以下の通りです。

【室内のチェック箇所】

- 給湯器

- エアコン

- 換気扇などの設備動作状況

- 壁や天井の雨漏り跡やカビの有無

【共用部のチェック箇所】

- 外壁のひび割れ

- 廊下や階段の清掃状態

【周辺環境】

- スーパー、コンビニ、駅までの実際の徒歩時間

- 昼と夜の治安状態

- 騒音や悪臭

管理組合の議事録で大規模修繕の履歴と予定を確認し、今後5年間の修繕積立金の値上げ予定も必ず把握しておきましょう。

STEP⑦:融資審査と金融機関の選定

融資審査は仮審査から始まります。

審査期間は仮審査で1週間、本審査で2〜3週間が一般的です。審査に通りやすい属性は、上場企業または公務員勤務、勤続年数3年以上、年収500万円以上、他の借入やクレジットカードの延滞履歴がないことです。

必要書類は源泉徴収票、確定申告書、物件概要書、身分証明書です。

金融機関は地方銀行、信用金庫、不動産投資専門のノンバンクなど複数に打診し、金利条件を比較します。

金利0.5%の差は3,000万円の35年ローンで総返済額が約300万円も変わるため、慎重に選定してください。

STEP⑧:売買契約と引き渡しの注意点

売買契約前には必ず宅地建物取引士による重要事項説明を受けます。

チェックすべき重要項目は、以下の通りです。

- 物件の権利関係(抵当権の有無)

- 都市計画法や建築基準法による建築制限

- 契約不適合責任の範囲と期間

- 手付金の額と解約条件です。

契約時には手付金として売買価格の5〜10%、仲介手数料として物件価格の3%+6万円を支払います。

引き渡し後は速やかに管理会社を選定し、入居者募集の条件(家賃、敷金礼金、ペット可否など)を決定しましょう。

STEP⑨:運用開始と定期的な収支見直し

物件引き渡し後、管理会社と契約を結び、賃貸募集を開始します。

入居者が決まったら、毎月の家賃入金を確認し、管理費、ローン返済、修繕積立金などの支出を記録してキャッシュフローを管理します。

不動産所得は確定申告が必要でとなります。

減価償却費、管理費、修繕費、固定資産税などを経費計上しなくてはなりません。

また、3年ごとに収支実績を見直し、当初シミュレーションとの乖離を分析します。

10年を目安に物件の売却または保有継続を判断し、築年数による資産価値の変化、周辺エリアの賃貸需要の動向を踏まえて出口戦略を実行します。

信頼できる不動産会社の見極め方

良い不動産会社を見極めるポイントは以下です。

- リスクについても率直に伝えてくれる会社

- 投資予定エリアの不動産事情に精通している会社

- 税理士などの専門家と連携してくれる会社

良い不動産会社は、魅力的な物件を紹介するだけでなく、「今のあなたの属性では融資が厳しい」「この物件は空室リスクが高すぎる」とリスクを理由に率直に断ってくれる会社です。

このような会社は、目先の手数料収入より、顧客の長期的な成功を優先しているといえるでしょう。

また、投資予定エリアに特化し、地元の賃貸需要や家賃相場を肌感覚で理解している会社は、的確なアドバイスを提供できます。

さらに税理士、司法書士、ファイナンシャルプランナーなど信頼できる専門家と連携し、税務相談や資金計画のサポート体制が整っている会社を選ぶことで、トータルでのリスク管理が可能になります。

不動産投資の成否は不動産会社選びで大きく左右されますので、慎重に検討するようにしましょう。

| 静岡市内の不動産投資は地域の不動産取引を熟知した専門家「新富不動産スタジオ」へ! |

| 「不動産投資を検討しているが自分に向いているか心配」 「投資で失敗したくない」 といったご不安はございませんか? 静岡市の不動産売却実績No.1(※)を誇る新富不動産スタジオでは、静岡市の不動産投資はもちろん、不動産に関するご相談を幅広く承っております。 地元静岡に根ざした不動産会社として、豊富な知識と経験、さらに専門家ネットワークをフルに活用し、お客様が納得できる不動産取引をワンストップでサポートさせていただいております。 お客様お一人おひとりに寄り添ったご提案を強みとしておりますので、オーナーチェンジを含め不動産投資をご検討の際はぜひお気軽にご相談ください。 (※)イクラ不動産 2024年下半期ランキングより お問い合わせはこちら |

初心者が今日からできる不動産投資の準備

不動産投資は物件購入の前に、早速始められる準備をご紹介します。

アクション①:失敗事例を徹底的に研究する

アクション②:複数の情報源でクロスチェックする

アクション③:第三者の専門家にセカンドオピニオンを求める

これらの行動をとることで、初めての不動産投資を成功に導きやすくなりますので、ぜひ以降の解説を参考に準備を進めてみてください。

アクション①:失敗事例を徹底的に研究する

基礎知識のインプットはもちろんですが、失敗事例についても目を背けずに学ぶことをおすすめします。

「節税目的で高利回りに飛びついた」「現地調査を怠った」「業者の言葉を鵜呑みにした」など、初心者の不動産投資の失敗には典型的なミスがつきものです。

書籍やブログ、YouTubeで「不動産投資 失敗」「破産」「カモ」といったキーワードで検索し、実際の体験談を読み込んでみるのも手でしょう。

事前に注意すべきポイントを把握した上で、慎重に準備を進めていきましょう。

アクション②:複数の情報源でクロスチェックする

異なる立場からの情報をクロスチェックすることで、偏った情報に騙されるリスクを最小化し、業界の「当たり前」と「間違い」の境界線を見極める力を養いましょう。

情報収集には、以下のような様々な方法があります。

- 成功事例と失敗事例の両方を扱った書籍を複数読む

- 複数社の無料セミナーなどに参加する

- 複数社の個別相談で話を聞いてみる

- オンライン講座やYouTubeチャンネルで複数の投資家の意見を聞く

- 不動産投資家のコミュニティやSNSで現役投資家の生の声を収集する

1つの意見を妄信することなく、まずは幅広く情報を集めてみるのがおすすめです。

アクション③:第三者の専門家にセカンドオピニオンを求める

利害関係のない第三者の専門家のセカンドオピニオンをもらうのも失敗回避の方法の1つです。

独立系ファイナンシャルプランナー、不動産投資を理解している税理士、すでに5棟以上を運用している経験豊富な個人投資家などに、購入前の物件資料を見せて意見を聞いてみましょう。

有料相談でも数万円の投資で数千万円の失敗を防げるなら、極めて費用対効果の高い支出です。

複数の専門家の意見が一致すれば、その物件は本当に検討価値があると安心して判断できます。

静岡市の不動産投資は収益不動産取引のプロ「新富不動産スタジオ」へ

ここまで、初心者の方に向けた不動産投資の基礎知識や始め方、失敗を回避するポイントをお伝えしてきました。

しかし、実際に不動産投資に向けて動き出そうと思っても、自分に合った物件探しや、資金面、考えうるリスクなど、様々な疑問が出てくることでしょう。

本記事でもご紹介したように自身で情報収集をし、正しい判断ができる力を付けておくことも大切ですが、やはり肝心なのは実績・経験を豊富に持つプロのアドバイスをもらうことです。

特に物件の見極めに関しては、地域特性やポータルサイトに出回っていない物件情報を持っている、地域の不動産会社に相談することが成功の鍵となります。

静岡市での不動産投資を成功させたいとお考えの方は、地域密着で各種の不動産取引に精通している新富不動産スタジオへぜひご相談ください。

| 静岡市内の不動産投資は地域の不動産取引を熟知した専門家「新富不動産スタジオ」へ! |

| 「不動産投資を検討しているが自分に向いているか心配」 「投資で失敗したくない」 といったご不安はございませんか? 静岡市の不動産売却実績No.1(※)を誇る新富不動産スタジオでは、静岡市の不動産投資はもちろん、不動産に関するご相談を幅広く承っております。 地元静岡に根ざした不動産会社として、豊富な知識と経験、さらに専門家ネットワークをフルに活用し、お客様が納得できる不動産取引をワンストップでサポートさせていただいております。 お客様お一人おひとりに寄り添ったご提案を強みとしておりますので、オーナーチェンジを含め不動産投資をご検討の際はぜひお気軽にご相談ください。 (※)イクラ不動産 2024年下半期ランキングより お問い合わせはこちら |

よくある質問(FAQ):初心者の不安を完全解消

不動産投資初心者が抱く代表的な疑問に対して、明確な回答を提供します。

Q1. 自己資金ゼロでも始められますか?

理論上、フルローンが組めれば自己資金ゼロでも可能ですが、現実的には極めて困難です。

フルローンが承認されるのは上場企業勤務で年収1,000万円以上、かつ物件の担保価値が購入価格を上回る好立地物件に限られます。

仮にフルローンが組めても、諸費用として物件価格の8〜10%が必要で、3,000万円の物件なら240〜300万円の現金が必要です。

さらに自己資金ゼロでは予備資金がなく、突発的な修繕費や空室期間に対応できずに破綻するリスクが極めて高くなります。

Q2. 年収400万円でも融資は通りますか?

年収400万円でも融資は可能ですが、融資額は2,800万〜4,000万円程度が上限となります。

ただし勤務先の規模、勤続年数、他の借入状況によって大きく変動します。公務員や上場企業勤務なら融資が通りやすく、中小企業勤務や自営業の場合は審査が厳しくなります。

また年収400万円の場合、返済比率(年収に対するローン返済額の割合)が35%以内に収まるよう、物件価格を慎重に選ぶ必要があります。

融資可能額を事前に複数の金融機関に相談して把握しておくことが重要です。

Q3. 悪徳業者に騙されないためには?

契約前に必ず確認・注意すべき項目をご紹介します。

- 宅地建物取引業の免許番号:

国土交通省のサイトで検証し、過去の行政処分歴がないか確認する - 提示された収益シミュレーションの想定空室率が0%や5%以下:

非現実的な楽観シナリオとして警戒してよい - 「今日中に決めないと他の人に取られる」といった即決を迫る営業トーク:

典型的な悪質手法とも考えられる

契約書や重要事項説明書を事前に受け取り、弁護士や税理士にチェックしてもらう時間を確保することが、騙されないための最大の防御策となります。

Q4. サラリーマンでも管理できますか?

サラリーマンでも管理会社に委託すれば十分に運用可能です。

管理委託費用は家賃の5%前後が相場で、家賃10万円なら月5,000円の支出で、入居者募集、家賃回収、クレーム対応、設備トラブルの手配などをすべて代行してもらえます。

自主管理は費用を節約できますが、夜間や休日の緊急対応、入居者トラブルへの対処が必要で、本業に支障をきたすリスクがあります。

初心者は信頼できる管理会社を選び、管理を任せることで、本業に集中しながら不動産投資を継続する体制を構築することが成功の鍵です。

まとめ:不動産投資は「家族の聖域」を守るための手段

不動産投資は単なる資産形成の手段ではなく、家族の未来を守るための戦略的な選択肢です。

公的年金だけでは不安な老後、上がらない給料、子供の教育費への備えとして、毎月の家賃収入は金銭的な制約から家族を解放し、自己実現のための時間と選択肢を提供してくれます。

しかし不動産投資は甘い世界ではありません。

業者の言葉を鵜呑みにせず、失敗事例を徹底的に研究し、複数の情報源から知識を吸収し、第三者の専門家の意見を求めることで初めて、致命的な失敗を回避できます。

本記事で解説した失敗パターン、メリットとリスク、基礎知識、具体的な9ステップを着実に実行すれば、初心者でも冷静かつ合理的な投資判断が可能になります。

最も重要なのは、「今すぐ始めなければ損をする」という焦りを捨て、十分な準備期間を確保することです。

不動産投資は長期戦であり、1年かけて知識を蓄え、2年目に最初の物件を購入する慎重さこそが、20年後の成功を約束します。

家族との時間、経済的な安心、自己実現の機会という「聖域」を守るために、今日から正しい準備を始めましょう。